最近、SNSやメディア等でアーリーリタイアという言葉を目にする機会が増えています。インフルエンサーのキラキラした生活に憧れを持つ方も多いはず。

あなたは現在の仕事三昧の日々に疲れ、アーリーリタイアに対して夢のようなイメージを持ってこの記事へたどり着いたのではないでしょうか。

この記事を読めば、アーリーリタイア・セミリタイア・FIREの違いや、憧れの対象となることの多いアーリーリタイアをあなたが本当に目指すべきかがわかり、達成に向けた最初の一歩が踏み出せるようになります。

売却や買収に関する悩みや、まだM&Aは具体的に考えてないが、実際にどんな流れなのかをすぐに知りたい。他社で売却出しているがなかなか決まらない。という方は無料で専門家がオンライン相談をしております。

お気軽に下記よりオンライン面談の日程をお教えください。

売却や買収に関する悩みや、まだM&Aは具体的に考えてないが、実際にどんな流れなのかをすぐに知りたい。他社で売却出しているがなかなか決まらない。という方は無料で専門家がオンライン相談をしております。

お気軽に下記よりオンライン面談の日程をお教えください。

目次

1.アーリーリタイア・セミリタイア・FIREの違いとは【労働・収益の有無】

| アーリーリタイア | セミリタイア | FIRE | |

|

達成後の労働 |

なし | あり |

なし(ありの場合も) |

|

収益 |

なし | あり |

あり |

|

デメリット |

社会とのつながりを失う | 空白期間が長いと業界によっては再就職が困難に |

資産運用失敗時に路頭に迷う |

|

メリット |

100%自由に自分の思い通りに過ごせる | 社会とのつながりと経済的余裕のバランスがとれる |

理論上、自身の資産を減らすことなく生活できる |

| 必要資金 | 約8,600万円(35歳独身の場合) | 約3,000万円 |

年間支出の25年分 |

アーリーリタイアとセミリタイアには達成後の労働の有無という大きな違いがあります。

アーリーリタイアでは達成後の労働をしないのに対し、セミリタイアでは達成後にも労働を続ける点が特徴です。

完全に自分の時間を自由に使いたい方はアーリーリタイアを、社会とのつながりを持ちつつ自由な生活をしたいという方はセミリタイアを選択するのがおすすめ。

一方、アーリーリタイアとFIREには明確な違いがなく、同じ意味として説明されているメディアもあるほどです。

強いていうなら、アーリーリタイアは達成後に収益を得ることなく貯金を切り崩しながら生活し、FIREは資産運用によって得た収益によって生活するという違いがあります。

以下、各方法について解説します。

1-1.アーリーリタイアとは【貯蓄のみで生活する】

アーリーリタイアとは定年を迎える前に必要資金をためて退職すること。

セミリタイアやFIREと違って、達成後の収益はなく、貯蓄を切り崩していくことで生活していくという特徴があります。

労働も完全にしなくなるため社会とのつながりを失う反面、100%自分の思うままに生きられるのがアーリーリタイアならではの強み。

ただし、必要資金は35歳独身で※最低8,600万円(必要資金の項目を参照)と、セミリタイアやFIREと比べるとハードルは高くなってしまいます。

短期的にまとまったお金を得るか、長期的に小さな成功、貯蓄を積み重ねなければ実現は難しいと言えるでしょう。

※最低8,600万円の算出方法

単身世帯における消費支出の平均値の30年分に65歳以降の消費支出-年金受給額(概算)の25年分を合算

参考:

年齢の算出 厚生労働省 「100歳まで生きる」が 当たり前の時代に?https://www.mhlw.go.jp/file/06-Seisakujouhou-12600000-Seisakutoukatsukan/nennkin10_3.pdf

単身世帯の消費支出 家計調査年報(家計収支編)2021年(令和3年)https://www.stat.go.jp/data/kakei/2021np/gaikyo/pdf/gk02.pdf

受給年金額 ねんきんネットhttps://www.nenkin.go.jp/n_net/introduction/estimatedamount.html

1-2.セミリタイアとは【働きながら自由を楽しむ】

セミリタイアは、必要資金を貯めて現在の仕事を早期退職した後、アルバイトやフリーランス、派遣社員などで働く中で社会とのつながりを保ちつつしつつ自由を楽しむスタイルのこと。

収入がなく貯蓄が減っていくアーリーリタイア、投資の知識が求められるFIREに比べると努力すれば現実的に可能な方法であるといえます。

デメリットは、空白期間が数年単位になるとセミリタイア前の仕事のスキルが生かせなくなる点。特に変化の早いIT業界等であれば、今需要の高いスキルが2、3年後に全く通用しなくなっている可能性があります。

セミリタイア後に再就職するかもしれないという方は、副業を推奨します。

副業によって中長期的に役立つスキルを身につけ、いつでも本業として復帰できるようにしておくのがよいでしょう。

一方、リタイア可能な資金があるという経済的ゆとりと、労働による社会とのつながりのバランスを保ったまま生活できるのがセミリタイアのメリット。

また、リタイア後の生活が計画通りに進まなかった時に、労働を止めていないセミリタイアはアルバイトを増やして対処できるので融通のきくスタイルだといえます。

1-3.FIREとは【生活費以上の資産収入で生活する】

FIREは、経済的自立を意味する(Financial Independence Retire Early)の英単語の頭文字をとった言葉。

アーリーリタイアと非常に似た性質を持ち、2つの言葉を同義として扱っているメディア等もあるほどですが、明確な違いがあります。

FIREとアーリーリタイアの大きな違いは資産収入を得ているという点。

1998年に米トリニティ大学のグループによって発表された資産運用に関する研究「トリニティスタディ」の中で提唱された、通称「4%ルール」に基づいた資産運用により不労所得による生活が可能となります。

一度貯めきった資金を徐々に使いながら生活するアーリーリタイアと違って、計算通りにいけば資産が減ることはありません。

| 4%ルール | |

|

論文 |

Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable(1998) |

|

発祥 |

米・トリニティ大学の研究グループ |

|

必要資金 |

年間生活費の25年分 |

| やり方 |

25年分の年間生活費を資産運用し、毎年4%ずつ取り崩する |

| 前提条件 |

・取り崩しは定額で30年間行う ・株式中心のポートフォリオ(資産の配分)を想定 ・米国における研究である(日本の税金や物価は考慮されていない) |

4%ルールとは、25年分の生活費を計算して算出された必要資産を年4%で運用すれば、資産を減らすことのない生活が可能というもの。

例:(月の生活費30万円の場合)

1.年間生活費の25年分を用意

30×12×25=9,000(万円)

2.9000万円の4%を算出

9,000×0.04=360(万円)

例のような人の場合、月の生活費が30万円なので、年間生活費は360万円。FIREでは必要資産を25年分の生活費としているので9,000万円となります。この9,000万円を4%(年間利益360万円)で運用できればFIRE達成です。

4%ルールはあくまで単純計算である点には注意が必要。25年間全く同じ生活費であることはほとんどないため、現在のみを基準に生活費を見積らず将来のイベントも考慮した上で計算しましょう。

また、年間利回り4%で資金運用をコンスタントに続けていくためには投資の知識が必要となります。単に年間生活費の25年分を貯めればゴールではない点に注意しましょう。

FIREを達成できれば資産を減らすことなく生活することが可能になります。

2.アーリーリタイアをしてしまうデメリット2選

アーリーリタイアをしてしまうデメリットは2点。

- お金が減っていくストレスを感じる

- 社会とのつながりがなくなる

アーリーリタイアに夢や憧れを持つ方にとっては耳の痛い話ですが、自分にとってアーリーリタイアが最適な人生の選択か確認するためにもぜひ参考にしてください。

2-1.お金が減っていくストレスを感じる

アーリーリタイアは特性上貯金を切り崩しながらの生活となり、お金は減っていく一方。

さらに言えば、予期せぬ病気や事故、景気変動の影響を受けてお金が想定以上に必要となったり、インフレによって円の価値そのものが下がったりといったイレギュラーな事態に対応するのが難しいといった現状も。

見積もったお金以上に生活防衛資金を確保しておくことで対応しましょう。

お金が減っていくストレスに耐えられないという方は、早期退職しつつも労働収入を稼ぐスタイルのセミリタイアや、計画通りに資産運用できれば資産は減らさずに生活費をまかなえるFIREを検討しましょう。

2-2.社会とのつながりがなくなる

アーリーリタイアでは自由な時間と引き換えに、会社や取引先、お客さんといった社会とのつながりを失い、孤独な時間が増えます。

実際に、3,40代でアーリーリタイアを達成できたとしてもあなたの周りは働き盛り。

「仕事に追われながらも、会社の仲間と一緒に働いていたあの頃の方が充実していた」なんてことも。

リタイア後も地区の集まりやボランティアに参加するなどして社会とのつながりを絶たない工夫をしましょう。

それでも働くことで承認欲求を満たしたい、充足感を得たいという方にアーリーリタイアはおすすめできません。

3.アーリーリタイアによるメリット3選

アーリーリタイアによる主なメリットは3つ。

- 時間を好きなように使える

- 住む場所を自由に選べる

- ずっとやりたかったことに挑戦できる

結論、アーリーリタイアを達成すれば自分の人生の主導権を取り戻せます。

各項目別に紹介していますのでぜひ参考にしてください。

3-1.時間を好きなように使える

アーリーリタイアをするメリットの1つは、時間を好きなことに使えるようになること。

仕事をしていれば、1日の大半は会社のために使っているでしょう。

アーリーリタイアをすれば、会社の支度、満員電車での通勤、気乗りしない飲み会などで失っていた時間を全て自分の思い通りに使うことが可能。

今まで仕事に使っていた時間で、趣味やボランティアなど自分の目的に応じた活動をしてみましょう。

3-2.住む場所を自由に選べる

住む場所を自由に選べるというのもアーリーリタイアのメリット。

テレワークが推奨されてきているとはいえ、これまで会社からの距離を考慮して住む場所を選んでいた人は大勢いるはず。

アーリーリタイアを達成すれば通勤がなくなるので、本当は住みたかった地域への移住が可能。

例えば、仕事の都合で都心部に住まざるを得なかった方も、アーリーリタイアを達成すれば物価が安くて落ち着いた地方部への移住が視野に入ります。

当たり前ですが港区やサンフランシスコのような家賃相場の高い地域へ住みたいという方は、その分アーリーリタイアに必要な資金も多くなる点に注意しましょう。

3-3.ずっとやりたかったことに挑戦できる

時間や精神的余裕のなさを理由に、今までやれずにいたことに挑戦できるのもアーリーリタイアを達成するメリット。

時間だけでなく仕事に注いでいたエネルギーも新たな挑戦に使えるようになります。

例えば、忙しくて取り組めなかった趣味を再開したり、憧れの海外生活をスタートしたりといったことが実現可能なのがアーリーリタイアの魅力。

しかし、リタイア後に海外旅行やギャンブル、アイドルのファン活動のようにお金のかかる趣味をしたいという方は、その分リタイアへの道のりが遠のくことを覚えておきましょう。

4.アーリーリタイアの必要資金は?【35歳独身で約8,600万円】

アーリーリタイアを達成するためにはいくら必要なのか、気になる方は多いでしょう。

結論、35歳独身でアーリーリタイアするには最低でも8,600万円が必要。

計算結果の算出にあたり使用したのは単身世帯における消費支出の全国平均と、65歳以上の消費支出の全国平均。そのため、住んでいるのが都市部か地方かによっても必要資金が上下する点はご了承の上参考にしてください。

また、今回算出したのは単身世帯のケース。配偶者やお子さんの有無によっては必要資金がより高額となります。

より自分のライフスタイルに近いシミュレーションをしたい方は、日本FP協会が提供している「家計のキャッシュフロー表」を使用しましょう。

今の支出額のままで目標となる資金を貯められるのかがひと目で分かる表が、2〜30年分を目安に作成可能です。

参考:

年齢の算出 厚生労働省 「100歳まで生きる」が 当たり前の時代に?https://www.mhlw.go.jp/file/06-Seisakujouhou-12600000-Seisakutoukatsukan/nennkin10_3.pdf

単身世帯の消費支出 家計調査年報(家計収支編)2021年(令和3年)https://www.stat.go.jp/data/kakei/2021np/gaikyo/pdf/gk02.pdf

受給年金額 ねんきんネットhttps://www.nenkin.go.jp/n_net/introduction/estimatedamount.html

4-1.35歳でアーリーリタイアする場合【独身で最低約8,600万円】

1.単身世帯における消費支出の平均値の30年分

155,046×12×30=55,816,560

2.65歳以降の消費支出-年金受給額(概算)の25年分

( 132,476×12−360,000)×25=30,742,800

合算して

55,816,560+30,742,800=86,559,360

4-2.45歳でアーリーリタイアする場合【約6,500万円】

1.単身世帯における消費支出の平均値の20年分

155,046×12×20=37,211,040

2.65歳以降の消費支出-年金受給額(概算)の25年分

( 132,476×12−480,000)×25=27,742,800

合算して

37,211,040+27,742,800=64,953,840

4-3.55歳でアーリーリタイアする場合【約4,300万円】

1.単身世帯における消費支出の平均値の10年分

155,046×12×10=18,605,520

2.65歳以降の消費支出-年金受給額(概算)の25年分

( 132,476×12−600,000)×25=24,742,800

合算して

18,605,520+24,742,800=43,348,320

5.アーリーリタイアを目指す前に確認しておきたいポイント3選【期待を抱きすぎない】

キラキラしたイメージのアーリーリタイアに漠然と期待を抱いている方も多いはず。

しかし、アーリーリタイアの実態を理解しないままなんとなく憧れを持つのは注意。

アーリーリタイアに夢や期待をふくらませるあなたに、あらかじめ確認しておきたいポイントは以下3つ。

- 本当は今の仕事が適していないだけではないか

- なんとなく憧れから目指そうとしていないか

- まとまったお金がほしいだけではないか

少し厳しい内容もありますが、あなたの本当の気持ちを明確にするのに役立つ視点ですので

ぜひ参考にしてください。

5-1.本当は今の仕事が適していないだけではないか

多くの人がアーリーリタイアを目指す理由が「今の仕事から解放されて自由になりたい」というもの。

理由を根本まで突き詰めていくと、実際は単に「今の仕事(会社)が自分に適していない」というだけではないでしょうか?

たしかに、アーリーリタイアを達成すれば仕事をやめることになるので人生の自由度は高まりますが、社会とのつながりも失ってしまいます。

そういった方は、転職やセミリタイアなどの今の仕事を変えれば解決する問題ではないか一度確認しましょう。

5-2.なんとなく憧れから目指そうとしていないか

SNSで目にした、華々しく悠々自適なセカンドライフを送っているインフルエンサーに憧れているだけのあなたは要注意。

結論、ぼんやりと憧れを抱いたまま暮らしていたら達成できるようなものではありません。

アーリーリタイアには莫大な資金と覚悟、コツコツと努力を積み重ねる姿勢が必要となります。

あなたが本当にアーリーリタイアを達成してやりたいことが、実は今も少しずつであればできることもしばしば。

今すぐできる対策

- 趣味であれば1日30分だけ始めてみる

- 自由に使える時間が少ないと感じるのであれば、ムダな時間を見つけてなくしていく

ですので、あなたがアーリーリタイアを目指す理由が漠然とした憧れによるものではないか、一度立ち止まって考えるようにしましょう。

5-3.まとまったお金がほしいだけではないか

アーリーリタイアに期待を抱く前に考えてほしい3つ目のポイントは、「まとまったお金がほしいだけではないか」というもの。

莫大な資産があるアーリーリタイア達成直後に注目しており、魅力的に映ったのは経済的余裕の側面だけという可能性が高いです。

実際、アーリーリタイア達成者の資産のピークは達成した瞬間。

その後の資産は減っていく一方で、お金が徐々に減っていくストレスを感じることに。

明確な目標や計画がある場合はストレスも気にならないかと思いますが、単にお金持ちの状態に憧れを抱いていただけの場合は苦痛に感じてしまうでしょう。

ですので、まとまったお金が欲しかっただけだと感じた場合、本当にアーリーリタイアに必要なレベルの大金が必要かを問い直しましょう。

本当は、今の生活より少し余裕が生まれる程度でも豊かに感じられるかもしれません。

また、まとまったお金を一度に得るというのは想像以上に難しいこと。焦らず着実に小さな成功体験を積み重ねる必要性があることも理解しておきましょう。

6.アーリーリタイアを達成するための方法4選【難易度は高い】

アーリーリタイアを達成するための方法を知りたいという方にお伝えしたい大前提は「どの方法も難易度は高い」ということ。

「誰でも実現可能」、「知識がなくても大丈夫」などといった簡単なものではないことを理解していただいた上で確認してください。

具体的な方法は4つ。

- サイトM&A

- 不動産投資

- 株式投資

- 創業して株式譲渡

どれも会社員の方とはあまり馴染みのない給与以外の所得であり、馴染みが薄いという共通点があります。

6-1.サイトM&A

アーリーリタイアを達成する方法の1つ目はサイトM&A。

やり方は、自分のサイトを作成して収益を上げて数万〜数十万円で売却し、徐々に規模を大きくしていって最終的に必要資金に到達するというもの。

当然、サイトの規模や売上を伸ばしていくためには、SEOやWEBマーケティングの知識のインプットや継続的な記事更新といったアウトプットが必要。

一定以上の期間も能力も求められるため簡単ではありません。

しかし数万〜数十万円クラスの売却益から始まって着実に小さな成功を積み重ね、最終的に千万円代の取引ができるようになれば、アーリーリタイア達成にぐっと近づけます。

もし、サイト譲渡に至らなくとも大きな問題はありません。ウェブサイトの運営を一通りやり切れば今後あなたが生きていくうえでの力になっているはずですから。

6-2.不動産投資

不動産投資もアーリーリタイア達成が見込める方法の一つ。

自分が購入したアパートやマンションを他人に貸すことで家賃収入を得るタイプの投資を指します。

成功した場合、自分が働くことなくお金が得られる「不労所得」を実現できるため、セミリタイアの方法としても有名。

しかし、当然多くの家賃収入を得ようと思えば人気の物件を選ぶ必要があり、その分元手も必要になります。

事業に成功するなどしてまとまったお金を得た人が労働以外で収入を得る手段としては有効ですが、元手がない状態からアーリーリタイアに必要な資金を一気に手に入れようとするのはリスキー。

投資できるお金が少ないうちは、貯金から始めるなどの現実的に取り組める範囲の行動から始めましょう。

6-3.株式投資

株式投資もアーリーリタイア達成が可能な規模のお金が手に入る方法の1つ。

結論、短期的に達成したければリスクを負うか多額の元手がないと厳しく、長期的にはインデックス投資という手法を用いれば定年ギリギリで実現可能。

一口に株式投資といってもさまざまな種類がありますが、アーリーリタイア達成のために用いられることが多いのは個別株取引と高配当株投資。

個別株取引は売るタイミングが初心者には難しく、得られるお金が多い反面リスキーな手法。

一方高配当株投資はインカムゲイン(配当)を得る手法ですが、「高配当」といっても利回りは高くて5%ほどで、アーリーリタイア達成には多額の元手が必要になります。

アーリーリタイア達成に20年ほどかけても大丈夫という方はインデックス投資がおすすめ。

市場に連動した投資信託に資産を投資していくので強烈なインパクトは見込めないものの、長期的に安定したリターンを得る可能性の高い手法と言えます。

6-4.創業して株式譲渡

4つ目の方法は自分で創業した会社を株式譲渡するというもの。

株式譲渡によるM&Aをした場合、売却益を得るのは経営者個人。

売却益の受取先が法人となる事業譲渡などの手法に比べて税率が低いのがポイント。

大まかに見積っても、事業譲渡にかかる税金が約30〜35%なのに対し、株式譲渡であれば約20%。

「たった10%だけか」と思うかもしれませんが、

仮に1,000万円で株式譲渡した場合、約100万円も受け取れる金額に差が出るため侮ってはいけません。

しかし、自分で始めたビジネスを大きくして株式譲渡まで持っていくというのはやはり簡単ではありません。

また、株式譲渡ができるほど会社を成長させた経営者はたいてい自分のビジネスに楽しさを感じるはず。

あくまでまとまったお金が手に入る手段の一つとして理解しておくようにしましょう。

7.アーリーリタイア、FIREを達成した事例【サイトM&A】

M&A事業を2005年から行ってきたサイトキャッチャーの経験に基づいて、実際にFIRE・アーリーリタイアを達成した方の事例をご紹介。

データを踏まえて紹介しているので、「サイトM&Aのイメージがあまりつかないよ」という方もぜひ参考にしてください。

7-1. 掲示板サイトの売却でアーリーリタイアしたAさんのケース

Aさんは掲示板サイトで過去に数千万円の資産を作っていたものの、数年間放置していました。

しかし、放置中も利用者は絶えず、月次でも数百万円の利益が出ている状態でした。

「アーリーリタイアしたいが、サイト内のユーザーのことも考慮すると引き継いでくれる人が必要」という経緯で数千万円で掲示板サイトを売却。

売却益と貯金によってアーリーリタイアを達成しました。

Aさんは過去に掲示板サイトによって得ていた資産(貯金)もあってアーリーリタイアを達成されているのがポイント。

たまたま作ったサイトが爆発的に人気が出た、「一発当てて人生逆転」のような甘い話ではないといえます。

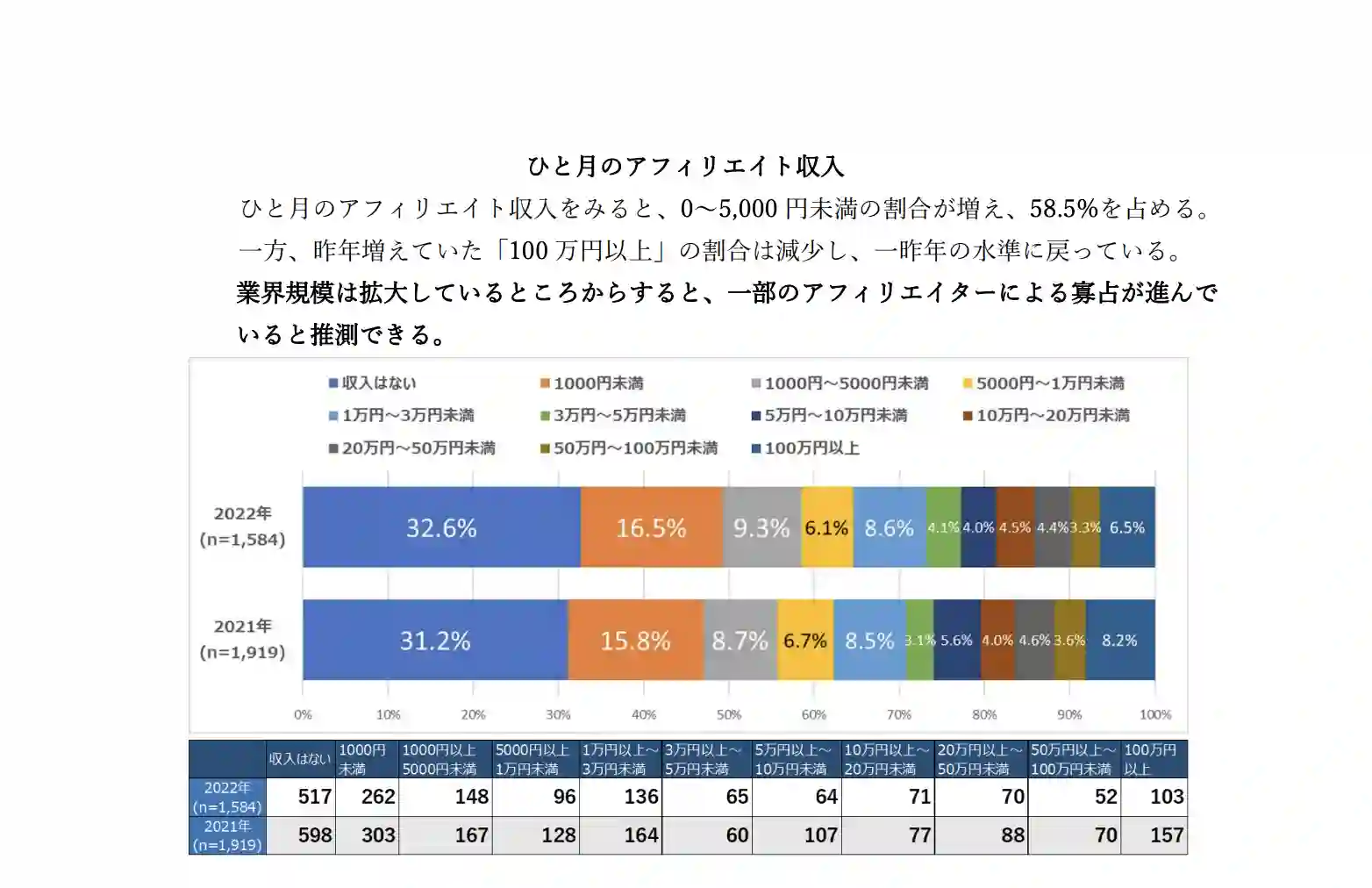

特定非営利活動法人 アフィリエイトマーケティング協会の調査でも、サイト運営の主要な収入源であるアフィリエイト収入が月100万円以上ある人は全体の6.5%とごくわずか。

アフィリエイト収入がすべてではないものの、Aさんが運営する収益規模のサイトは誰でも作れるわけではありません。

明確なリタイア後の目標、年齢が決まっており、ゴールに向かって相当の試行錯誤と努力を重ねなければ困難だといえるでしょう。

7-2. サイト売却を繰り返しFIREを達成したBさんのケース

会社員として仕事をする傍ら、アフィリエイターとして活動していたBさん。

当初サイト売却は未経験で、「マンションではなく、注文住宅を購入するのが夢なんです」とおっしゃっていました。

Bさんは、数百万円規模からサイト売却をスタート。

その後もサイト売却を繰り返し、2年経たずに2000万円以上を稼ぐことに成功。

先日、売却益を頭金の一部として夢だった注文住宅を購入し、FIREを達成されたそうです。

Bさんの場合、アフィリエイターとしてのご経験がFIRE達成を近づけた大きな要因といえます。

ですので、現在サイト運営未経験の会社員の方は、サイトを育てて売却する経験を地道に積み重ねていかなければFIRE達成は難しいといえるでしょう。

8.まとめ【サイト売買でアーリーリタイア達成への第一歩が踏み出せる】

結論、みなさんが憧れを抱くような若いうちのアーリーリタイアは一度にまとまったお金を得る必要があり、とても困難。

一度に大金を得ようとすると、どうしても必要なスキルや知識、リスクも大きくなってしまいます。

より実現可能性の高い達成方法としては、小さな成功体験からスタートして着実に積み重ねていくほかありません。

サイトM&Aなら必要な知識やスキル、継続したアウトプットが求められるものの、数万円から売却益を得てプチ成功体験を積むことが可能。

アーリーリタイアのビジョンが全く描けていない状態から、達成までの道の第一歩を踏み出せるようになります。

この記事を読んだあなたがサイト作成を始め、小さな成功体験のための一歩を踏み出せれば幸いです。