全く初めての経験であれば無理もありません。

この記事を読んでいるあなたは、事業譲渡やM&Aについてよくわからず、2つの言葉の意味や関係について知識を得たいのではないでしょうか?

この記事では事業譲渡とM&Aの違いや事業譲渡の手続きについて解説し、2005年からM&A事業を行ってきたサイトキャッチャーの経験に基づいた「事業譲渡と株式譲渡の事例」について成功例と失敗例を含めてご紹介。

最後まで読めば、事業譲渡についての理解を深め、あなたの会社の経営戦略の1つとして最適なM&Aスキーム(手段)を判断できるようになります。

売却や買収に関する悩みや、まだM&Aは具体的に考えてないが、実際にどんな流れなのかをすぐに知りたい。他社で売却出しているがなかなか決まらない。という方は無料で専門家がオンライン相談をしております。

お気軽に下記よりオンライン面談の日程をお教えください。

売却や買収に関する悩みや、まだM&Aは具体的に考えてないが、実際にどんな流れなのかをすぐに知りたい。他社で売却出しているがなかなか決まらない。という方は無料で専門家がオンライン相談をしております。

お気軽に下記よりオンライン面談の日程をお教えください。

目次

1. 事業譲渡とM&Aの違いとは?【事業譲渡はM&Aの一部】

事業譲渡・・・売り手となる会社の事業の一部または全部を買い手の会社に譲渡するM&Aのスキーム(手段)の1つのこと。

M&A・・・広義のM&Aは業務提携や共同開発といった資本移動のないやり取りも含まれますが、この記事では資本関係が変化する狭義の意味合いでのM&Aを対象として解説します。

事業譲渡とM&Aの違いを知るために2つの言葉の定義について理解しておきましょう。

結論、事業譲渡はM&Aのスキーム(手段)の1つ。

M&Aは事業譲渡も含む多くの経営戦略を意味するので、事業譲渡はあくまでM&Aの一部分であると覚えておくようにしましょう。

1-1. 事業譲渡とは【事業譲渡はM&Aの手段の1つ】

事業譲渡とは、M&Aにおけるスキーム(手段)の1つ。

売り手となる法人の事業の一部または全部を、買い手となる法人に売却する一連の手続きを指します。

また、M&A関連の情報収集をしているとよく見聞きする「事業売却」という用語も事業譲渡と同じ意味で用いられます。

事業売却に関して詳しく解説した記事はこちらを参考にしてください。(内部リンク)

1-2. M&Aとは【株式譲渡=M&Aではない?】

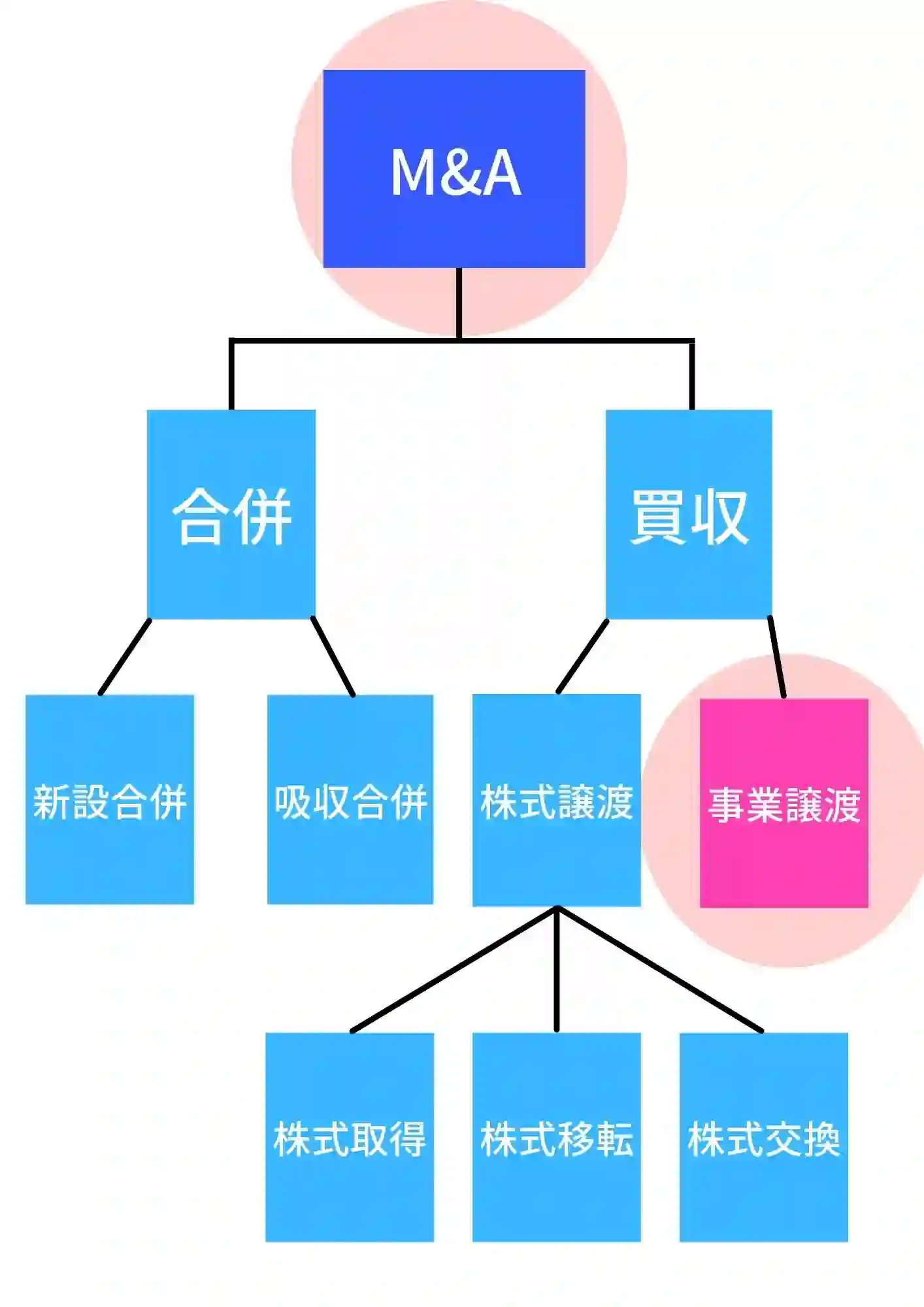

M&Aは合併(Merger)と買収(Acquisition)を指す英語の略で、大きく分けて6つのスキームがあります。

M&Aの主要な6つのスキーム

- 事業譲渡

- 株式譲渡

- 株式交換

- 株式移転

- 新設合併

- 吸収合併

M&Aと聞くと株式譲渡のみをイメージされがちですが、言葉が指す範囲はより広いということを覚えておきましょう。

2. 事業譲渡と株式譲渡の違いとは?【事業を売るか株式を売るか】

|

スキーム |

事業譲渡 | 株式譲渡 |

|

売買対象 |

事業 | 株式 |

| 譲渡対象 | 事業、資産(有形、無形) |

経営権、所有権 |

|

取引主体 |

法人(企業)から法人 | 個人(株主、経営者)から法人または個人 |

| 発生する税金 | 法人税

消費税 不動産取得税 登録免許税 |

法人税 所得税 住民税 復興特別所得税 |

| 利用意図 | 選択と集中

経営権の保持 |

事業規模の拡大 経営者個人が利益を得られる |

| 従業員への対応 | 個別同意必要

買い手が従業員を選べる |

個別同意不要 全員雇用継続 |

事業譲渡と株式譲渡はM&Aの中でも同じ買収のスキーム(手段)に分類されます。

2つのスキームにおける大きな違いは売却側が利益を受け取る先にあります。

事業譲渡を選択した場合、売却益を受け取るのは売却側の会社(法人)ですが、株式譲渡は経営者や株主(個人)が売却益を受け取るシステム。

そのため、売却益を個人で得たい場合は株式譲渡を選択するのがベター。

2-1. 売買対象

事業譲渡で売買の対象となるのは会社の事業。

売りたい部分を選別して取引することができるといった譲渡対象の自由度の高さが事業譲渡の強み。

一方、株式譲渡における売買対象は売却側会社の株式なので、事業譲渡より簡単に移管ができるといった特徴があります。

事業譲渡では事業の取得が、株式譲渡では経営権の取得が目的だということをおさえておきましょう。

2-2. 譲渡対象

事業譲渡によって譲渡されるものは事業に関わる有形、無形の資産。

一方、株式譲渡で売り手から譲渡されるのは会社の経営権。

仮に不動産を所有していた場合対象となる不動産の所有権が譲渡されます。

そのため、従業員に個別で移管の契約が必要な事業譲渡の方が手間がかかってしまいます。

2-3. 取引主体

事業譲渡は法人同士のやり取りであるのに対し、株式譲渡は個人(株主、経営者)から法人または個人の間で取引がなされるという違いがあります。

法人と個人では後述する税金面でも違いが生じてきます。

2-4. 発生する税金

事業譲渡と株式譲渡では発生する可能性のある税金にも違いがあります。

| 事業譲渡における立場 | 売り手側 | 買い手側 |

| 税金の種類 | 法人税

消費税 |

消費税 不動産所得税 登録免許税 |

事業譲渡は法人同士のやり取りとなることから、法人税・消費税・不動産所得税・登録免許税の4つがかかるのが一般的。

売り手側の税金は2種類で、法人税と消費税。

事業譲渡において、法人税は譲渡対象の資産と負債の差額を超えた金額が売却益となって課税され、税率はおよそ30%前後となります。

消費税は「消費税の課税対象となる資産」に発生します。譲渡で得られる金額から土地のような消費税対象外の資産額を引いた金額に対して10%がかかります。

買い手側の税金は、不動産所得税と登録免許税の2種類。

譲渡対象に不動産がある場合、不動産所得税が発生します。

不動産取得税の課税額の計算式は「取得した不動産の価格×3/100」です。

譲渡対象に不動産がある上に登記するケースには、登録免許税が発生します。

土地の売買取引に伴う登録免許税の課税額は、「土地の価格×15/1000」となっています。

| 株式譲渡における立場 | 売り手側 | 買い手側 |

| 税金の種類 | 法人税

所得税 住民税 復興特別所得税 |

なし |

一方で、株式譲渡では売り手側のみに法人税、所得税、住民税、復興特別所得税が課されます。

株式譲渡の場合、買い手に生じる税金がないという特徴を覚えておきましょう。

株式譲渡で売り手に発生する税率は株式の上場、非上場に関わらず一律20.315%となっています。

内訳は所得税と復興特別所得税が15.315%で住民税が5%です。

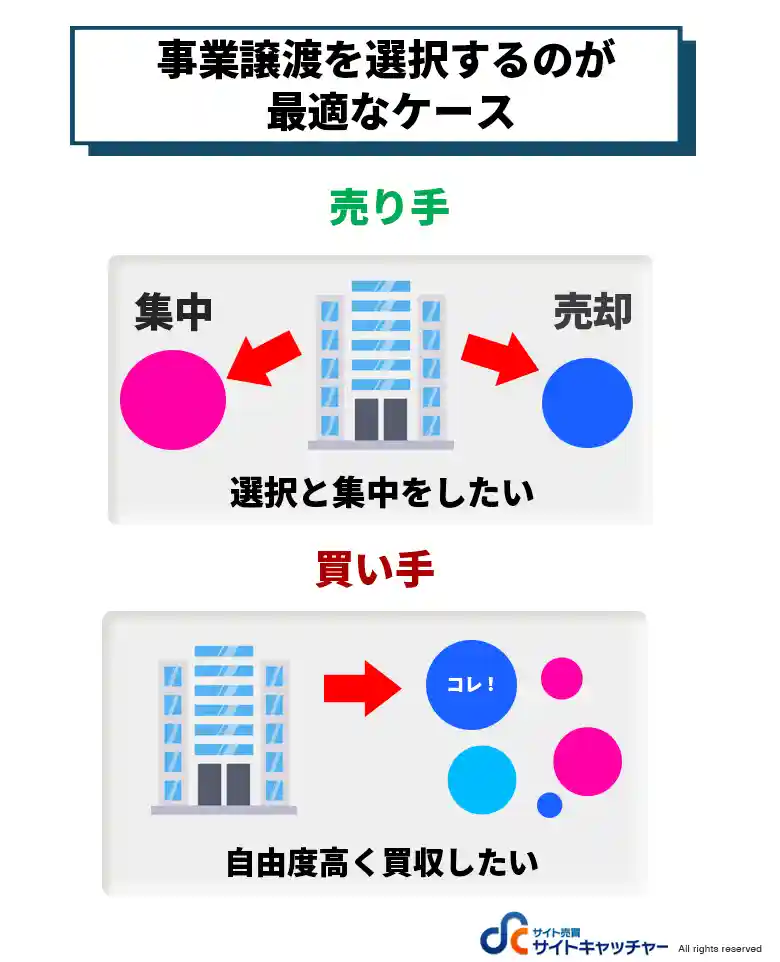

2-5. 利用意図

事業譲渡を用いる意図としては選択と集中、経営権の保持などが挙げられます。

そのため、売り手側はリソース不足でうまくいっていない事業を整理したい場合や会社の中心事業に注力したい場合におすすめ。

買い手側としてはほしい事業だけを負債を除いて購入できるので余分なコストを投下せず事業を獲得したいという意図があるケースが多いです。

一方、株式譲渡では自社以上の規模の会社に買収してもらうことにより事業規模を拡大させたい、経営者本人がより多くの利益を獲得したいといった意図があります。

ですから、事業規模の拡大や経営者本人の利益獲得を優先する場合は株式譲渡がおすすめ。

2-6. 従業員への対応

事業譲渡と株式譲渡では従業員への対応、契約に関しても違いがあります。

まず、労働契約の更新にあたり、民法625条1項に記載がある通り、事業譲渡では個別で同意を取る必要があります。

(参考)民法第 625 条(使用者の権利の譲渡の制限等)第1項 使用者は、労働者の承諾を得なければ、その権利を第三者に譲り渡すことができない。

また、厚生労働省が発表している「事業譲渡又は合併を行うに当たって会社等が 留意すべき事項に関する指針」の概要の中で、

事業譲渡を理由とする解雇についても、(中略)社会通念上相当であると認められない場合に該当する解雇は、労働契約法第16 条の規定により認められないことに留意が必要です。

こうした場合には、譲渡会社等は、承継予定労働者を譲渡する事業部門以外の事業部門に配置転換を行う等、当該労働者との雇用関係を維持するための相応の措置を講ずる必要があることに留意が必要です。

と述べられています。

- 事業譲渡のみを理由とした解雇は認められない

- 自分の部署が譲渡対象の従業員は他部署の移籍などの措置も検討してもらえる

- 会社側には雇用関係維持の責任がある

ですので、仮に自分の部署または会社全体が事業譲渡の対象となり、焦っている方はいきなり路頭に迷わされることはないので安心してください。

ただし、報酬に関しては変更してしまう可能性があることには注意が必要です。

一方株式譲渡では、経営権の取得という目的からも分かる通り、従業員目線では経営者が変わったという程度で所属会社は同じまま。

従業員全員が移動扱いとなるため個別で同意を取る必要がありません。

3. 売り手における事業譲渡と株式譲渡のメリット・デメリット

事業譲渡と株式譲渡におけるメリットとデメリットを売り手と買い手の立場別にご紹介。

最終的に事業譲渡と株式譲渡それぞれのスキームに適している会社についてもまとめているのでぜひ参考にしてください。

3-1. 売り手における事業譲渡のデメリット【手続きが面倒】

事業譲渡の際の売り手側のデメリットはなんといっても手続きが面倒な点。

事業譲渡では好きな事業を選んだ譲渡が可能な反面、包括的な譲渡が可能な株式譲渡に対して個別に対処が必要な手続きが発生するので期間は長め。

事前に必要な手続きを把握し、計画的に各種契約を進めていく形で対処しましょう。

3-2. 売り手における株式譲渡のデメリット【株式の取りまとめが面倒】

株式譲渡をする際の売り手のデメリットは、株式が分散している場合集める必要が生じて面倒な点。

経営者自身が保有している比率以内であれば問題ありませんが、複数の株主で比率が分散している、自己保有している株式の割合が低いケースもあるはず。

自己保有している株式の割合が低い会社が株式譲渡を検討する際は株式を一度取りまとめる必要があることを念頭に置いておきましょう。

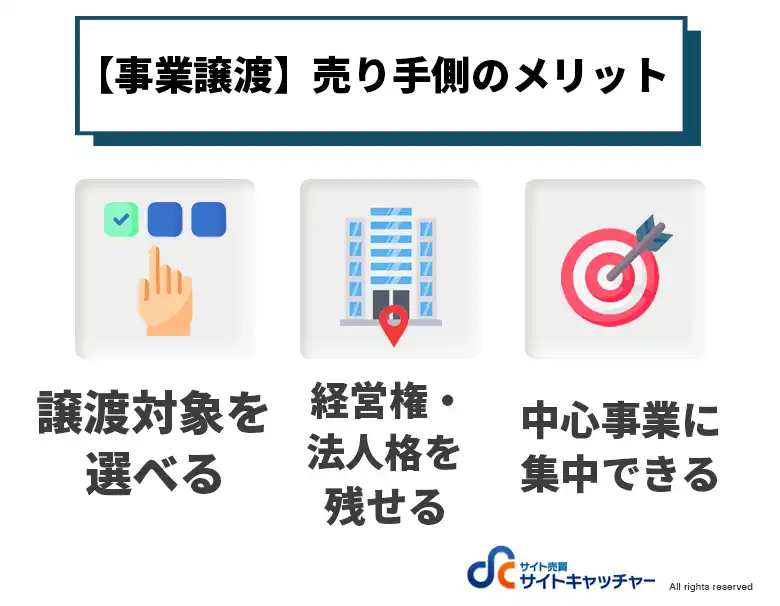

3-3. 売り手における事業譲渡のメリット3選

結論、売り手が事業譲渡を用いるメリットは3点。

- 譲渡対象を選べる

- 経営権・法人格を残せる

- 中心事業に集中できる

事業譲渡では売り手側が譲渡対象を選べるので、うまくいっていない事業を切り離したい、必要最低限の事業だけを残したいといった目的に沿って自由度の高い選択が可能。

また、経営権、法人格を残せるので新事業ローンチの際に新会社を設立する必要性や誰かに経営権を握られる心配もなく、裁量権を持って譲渡以降の経営に携わることができます。

比較的経営成績のよくない事業や人手、技術不足で手の回らない事業を手放し、会社の主軸となる事業に注力し、今まで以上の成果をあげるための基盤確保に繋がります。

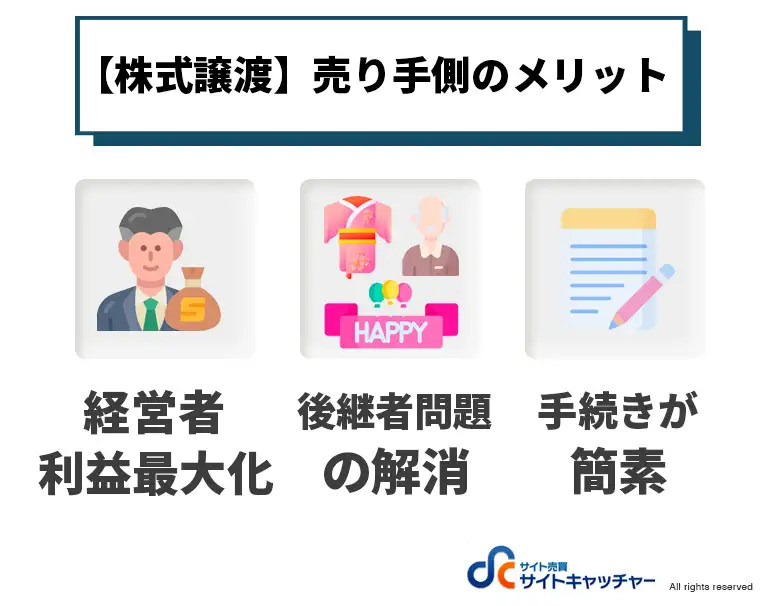

3-4. 売り手における株式譲渡のメリット3選

株式譲渡の最大のメリットは経営者個人が譲渡対価を得られるという点。

経営者は譲渡対価を新規ビジネスの資金や引退のための貯蓄に活用できます。

また、株式譲渡を用いれば、社内契約や従業員をそのまま引き継いでもらえるので後継者問題に悩む中小企業にとっては従業員を路頭に迷わせず住むというメリットがあります。

さらに、株式譲渡は他スキームに比べ手続きが簡素で、比較的スムーズに譲渡可能なのも時短につながるメリットだといえます。

3-5. 売り手における事業譲渡と株式譲渡のメリット・デメリット総論

| スキーム | 事業譲渡 | 株式譲渡 |

| デメリット |

手続きが複雑 債務が残るケースが多い |

株式が分散していると面倒 |

| メリット | 選択と集中

経営権・法人格が残る |

経営者個人が利益を得られる 後継者問題の解消 |

結論、自分が売り手側でスキームを迷っている場合、多少手続きが面倒でも経営権を守りつつ選択と集中をしたい場合は事業譲渡を、経営者自身が利益を多く得たい場合や後継者問題に悩んでいる場合は株式譲渡を検討するのが良いでしょう。

4. 買い手における事業譲渡と株式譲渡のメリット・デメリット

結論、時間はかかるが低リスクで好きな事業を買収したいなら事業譲渡が、簿外リスクをおっても時間をかけずに経営権を買収したいのであれば株式譲渡が適しています。

ここからは買い手側の立場からデメリットとメリットについて見ていきましょう!

4-1.買い手における事業譲渡のデメリット【契約が面倒】

買い手における事業譲渡のデメリットは、売り手の時と同様に契約を個別で行う必要があり面倒な点。

中でも、買い手に関しては譲渡された事業に関わる従業員ひとりひとりに個別で契約を勧めていく必要が生じてきます。

この場合、従業員は移籍扱いとなるので承認を得る必要が出てくるので、事業譲渡を検討する際は手続きの煩雑さを把握しておき、混乱しないようにしましょう。

4-2. 買い手における株式譲渡のデメリット【簿外リスク】

株式譲渡における株式譲渡のデメリットは簿外リスクを負う可能性があるという点。

簿外リスクとは、会計の仕様上、帳簿からはわからない負債によって思わぬトラブルが発生する危険性を指します。

具体的には未払いの買掛金や社会保険金が該当します。

デューデリジェンスを徹底して行うことでリスク軽減ができるので、専門家の意見を取り入れる姿勢で臨みましょう。

4-3. 買い手における事業譲渡のメリット【自由度の高さ】

買い手における事業譲渡のメリットは譲渡対象を自由に選択できるという点。

個別で契約は必要になりますが、事業、従業員、ノウハウまでも好きなように選択することができるのでピンポイントでの事業の強化が可能。

また、事業譲渡の場合負債は売り手側に残るケースがほとんどですので、簿外リスクが低いのもメリット。

余分な負債のない状態で事業を始められるのはコスト面でお得といえるでしょう。

4-4. 買い手における株式譲渡のメリット【特に事業規模の拡大】

買い手における株式譲渡のメリットは事業規模の拡大が可能な点。

株式譲渡では、ブランド価値や売り手の会社の信頼のような無形の資産もまるごと引き継ぐことができるので事業規模の拡大が見込める点がメリットといえます。

また、株式譲渡では個別契約を結ぶ必要がないのでスムーズに事業がはじめられるのもメリット。

いち早く先行者利益を得たいビジネスで、競合に先を越されたくない会社であれば株式譲渡を用いてスピーディーな経営を実現するのが有効といえるでしょう。

4-5. 買い手における事業譲渡と株式譲渡のメリット・デメリット総論

| スキーム | 事業譲渡 | 株式譲渡 |

| デメリット | 手続きが面倒

従業員に個別で契約が必要 |

簿外リスクがある |

| メリット | 譲渡対象の選択の自由度が高い

簿外リスクが低い |

事業規模の拡大 スムーズに事業が始められる |

結論、時間よりも譲渡対象の自由度の高さや簿外リスクを避けたい場合は事業譲渡を、多少の簿外リスクをおっても事業規模の拡大やスピーディーな新事業のスタートを実現したい場合は株式譲渡を検討するのが良いでしょう。

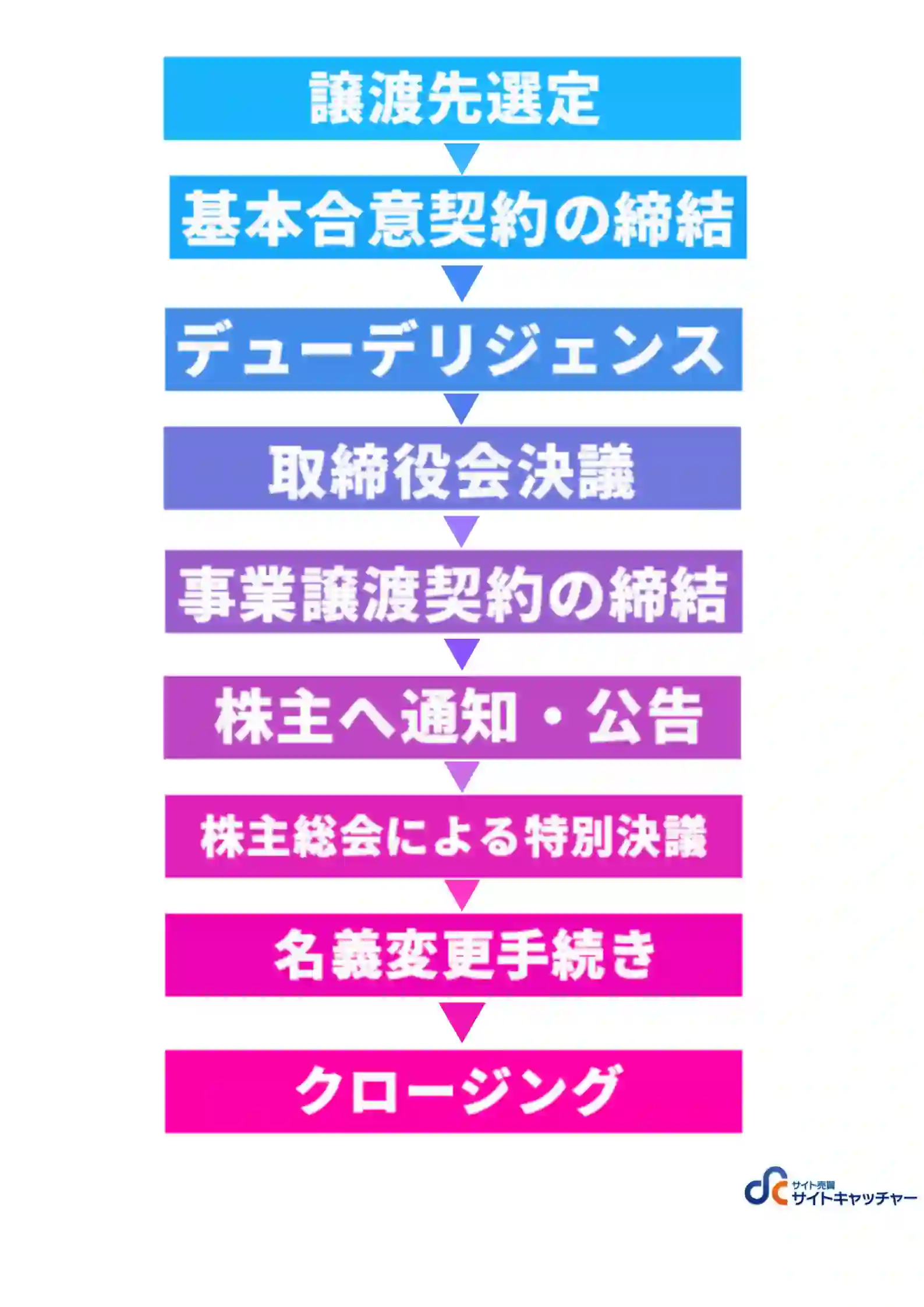

5. 事業譲渡の手続き

一般的に、事業譲渡の一連の手続きにかかる期間は早くて3ヶ月、長くて6ヶ月〜1年ほどとなっています。

下記の手続きフローは売り手側視点でまとめました。

5-1. 譲渡先選定

売り手となる会社は、あらかじめどのような会社に買収してもらうのか条件を決めましょう。

具体的な条件としては、売却金額、譲渡後に良い関係性が築けるかなどが挙げられます。

5-2. 基本合意契約の締結

実際に譲渡先が決まり、双方で大まかな方向性を決めたら、基本合意契約を締結します。

譲渡対象の範囲や金額に関する確認事項がメイントピック。

中には秘密保持契約のような例外もありますが、一般的に基本合意契約自体に法的拘束力はありません。

とはいえ今後の手続きの流れを確認するという意味合いがあるので抜け漏れ、トラブルのないよう締結を完了させましょう。

5-3. デューデリジェンス【実態調査】

デューデリジェンスとは、日本語で買収監査という意味の言葉で、事業譲渡においては売り手の事業の実態に関する調査のこと。

デューデリジェンス実施の際は弁護士、公認会計士といった専門家に依頼するとより正確な調査、評価を行ってくれるのでおすすめです。

ただし、専門家に任せきりにせず、情報共有をしながらデューデリジェンスを進めていくとリスク回避につながります。

5-4. 取締役会決議

取締役会の設置がある会社では、取締役会による決議をとる必要があります。

内容としては、事業譲渡に関する日程書作成などが挙げられます。

5-5. 事業譲渡契約の締結(契約書)

事業譲渡契約の締結に関して、契約書による締結を行います。

契約書で記載のある主な項目は譲渡対象、譲渡対価、譲渡実施日などが含まれます。

ただし、事業譲渡契約の締結をした後はまだ効力が発生していません。

株主総会や名義変更手続きなどを正式に完了してはじめて効力が発生する点に注意しましょう。

5-6. 株主に対する通知・公告

事業譲渡に効力を持たせるには株主総会の特別会議内で承認を得る必要があります。

その特別会議を開くにあたって効力発生日の20日前までに株主に対して事業譲渡の旨を電子通知、官報等で知らせなければなりません。

また、株主総会開催についてもそこで告知がなされます。

5-7. 株主総会による特別決議

株主総会は事業譲渡の効力発生日の前日までに開かれます。

ただし、全部譲渡を用いる場合、総資産の2割以上の事業を譲渡する場合以外は特別会議の開催が義務でないという点には注意。

特別会議において議決権の過半数を持つ株主の出席した中で3分の2以上の賛成が得られれば承認となります。

5-8. 財産などの名義変更手続き・許認可手続き

事業譲渡では、売り手・買い手どちらも名義変更、許認可の手続きをしなければなりません。

あらかじめ確認しておかないと、事業譲渡が済んでも事業が開始できない可能性がある点に注意しましょう。

事業譲渡では、買い手に移管した資産は名義変更と許認可の変更が必要です。

変更に時間を要するケースがほとんどですので、取得に時間がかかると考えられる場合は、契約申請手続きを進めておくようにしましょう。

5-9. クロージング

事業譲渡では、買い手側に資産と負債、権利義務に関して個別で移管し、買い手が譲渡対価を支払うクロージングを実施します。

事業譲渡におけるクロージングの特徴

- 個別で手続きが必要

- 即日クロージングがしにくい

事業譲渡では、不動産の賃貸人や従業員ひとりひとりに契約変更にかかる手続きの承認を取る必要があります。

他スキームに比べて個別対応が必要な手続きが多く煩雑なため、事業譲渡実施日とクロージング日がずれてしまうことも珍しくありません。

入金と引き継ぎが完了したら、事業譲渡の一連の手続きは完了です。

6. 事業譲渡の成功例・失敗例【簡単なポイントあり】

身近な例がなくてイメージが湧かないという方のために、M&A事業を17年以上行ってきたサイトキャッチャーの経験に基づいた「事業譲渡と株式譲渡の事例」について成功例と失敗例をご紹介。

各事例の最後に事業譲渡、株式譲渡の成功・失敗のポイントを3つずつまとめてありますのであなたの事業に活かせる部分はないか確認してください。

6-1. 事業譲渡でうまくいかなかったケース

BtoB向けの卸売事業をされていた会社がBtoC向けのサイト(EC事業)を買収した時の事例が挙げられます。

事業譲渡では、事業自体の引き継ぎがされても事業責任者や現場担当者といった実務経験者が付いてくることは少ないのが現状。

扱っている商品が同じであったものの、ビジネスモデルに違いがあることで以下4点の問題が発生しました。

- システムの不具合

- 法人相手(BtoB)の頃はなかったクレーム対応

- カスタマーサポートをしっかり用意できていなかった(準備不足、見積もりの甘さ)

- 社内にWebサイトのディレクションができる二限(言い換えの必要あり)の不在

準備不足のまま引き継がれてしまったため、以前はなかった問題への対応やディレクター層の不在といった不具合が生じ、結果的に事業譲渡自体が失敗に終わってしまいました。

〈このケースから学べる事業譲渡失敗のポイント3選〉

- 扱っている商品が同じだからといって事業譲渡が成功するとは限らない

- 事業譲渡によって実務経験者を大量に獲得するのは難しい

- ビジネスモデルがシフトする事業譲渡では、発生しうる問題を洗い出して事前に対策しておく必要がある

6-2. 株式譲渡でうまくいかなかったケース

株式譲渡でうまくいかなかった事例の1つが、市場環境の変化といったイレギュラーな要素に左右されてしまったというもの。

買収後に市場環境が変化した関係で契約内容が売り手側の代表、従業員にとって不利な内容に変更されてしまったのです。

結局、売り手側の従業員のほとんどが退職し創業者も辞任。

事業自体も数年後に別の会社に売却されてしまいました。

〈このケースから学べる株式譲渡失敗のポイント3選〉

- 株式譲渡では市場変化のような外的リスクも考慮しておく必要がある

- 企業価値を適切に判断できないと買収後に多大な損失となる

- 契約内容の改悪は人材流出につながるため極力避ける

6-3. 事業譲渡でうまくいったケース

一方で、事業譲渡が成功した事例として挙げられるのが、買い主の方がM&Aに慣れていたケース。

この事例では買い手側が売り手(創業者)に対して売上の一部をコンサルフィーとして支払い、手伝ってもらうという条件で事業譲渡を締結。

また、売却者が過去のケースについて知っていたこともあって順調に利益が伸び、半年以内に買収金額の回収に成功し、以降も安定した利益を出しています。

〈このケースから学べる事業譲渡成功のポイント3選〉

- 売り手と買い手の双方にM&Aに関する生きた知識、経験がある

- 具体的で双方が納得できる条件の提示、承諾がなされている

- 双方が会社、事業の実態について正しく理解している

6-4. 株式譲渡でうまくいったケース

株式譲渡がうまくいったのは、関連事業を持っていたネット関連制作会社が広告システムを買収したケース。

買い手側がすでに持っていた関連事業と株式譲渡で手にした広告システムとを連携させることで既存事業と買収事業どちらも利益を上げるシナジー状態を生み出すことに成功しました。

また、買収先が海外法人で、買い手側のネット関連制作会社がかねてより進出を検討していた地域であったので狙っていた地域での海外拠点も獲得できました。

〈このケースから学べる株式譲渡成功のポイント3選〉

- 自社の関連事業との連携という形を見越した買収を図っていた

- 以前から進出を検討していた地域への拠点拡大の視点を持っていた

- シナジー(相乗効果)が生まれる仕組みを正しく理解、実行できた

7. 事業譲渡に関する基本知識まとめ

結論、事業譲渡はM&Aスキーム(手法)の1つであり、株式譲渡とは譲渡対象に違いがあります。

事業譲渡は売り手であれば選択と集中をして経営の立て直しを図りたい会社、買い手であれば自由度を高くほしい事業や資産に絞って買収をしたい会社におすすめのスキーム。

株式譲渡より手続きに時間を要するデメリットもありますが、事例からも分かる通り、あらかじめ綿密に条件設定をしておくことができれば成功しやすいスキームであるといえます。

この記事を読んだあなたがM&Aに関する知識を深め、適切なスキームを選択してあなたの会社にとって最善の結果をもたらすきっかけとなれば幸いです。

8. 事業譲渡と株式譲渡、M&Aにおけるよくある質問

事業譲渡とM&Aの違いは?

事業譲渡は事業売却かつM&Aの1スキーム(手段)を指します。一方で、M&Aは事業譲渡も含む合併、買収に関する経営戦略全般を指すといった言葉が示す範囲の広さに違いがあります。

事業譲渡と株式譲渡の違いは?

事業譲渡では売り手側の事業と従業員などの有形資産、ノウハウなどの無形資産が譲渡対象となるのに対し、株式譲渡では売り手の会社の株式が譲渡対象となる点に違いがあります。

事業譲渡を選択すべきケースは?

売り手であれば特に経営権を保持したい場合、買い手であれば譲渡対象を自由に選びたい場合におすすめのスキームとなっています。

株式譲渡を選択すべきケースは?

売り手側なら経営者自身が利益を多く得たい場合や後継者問題に悩む場合、買い手側なら事業規模の拡大を目指す、スピーディーに事業をスタートさせたい場合におすすめのスキームです。

事業譲渡した会社の従業員はどうなるの?

民法で、事業譲渡する会社は対象となる従業員に対し個別で同意を取るよう定められています。そのため、いきなり移動ということはなく、仮に同意しなくても他部署などへの移籍等を検討してくれます。